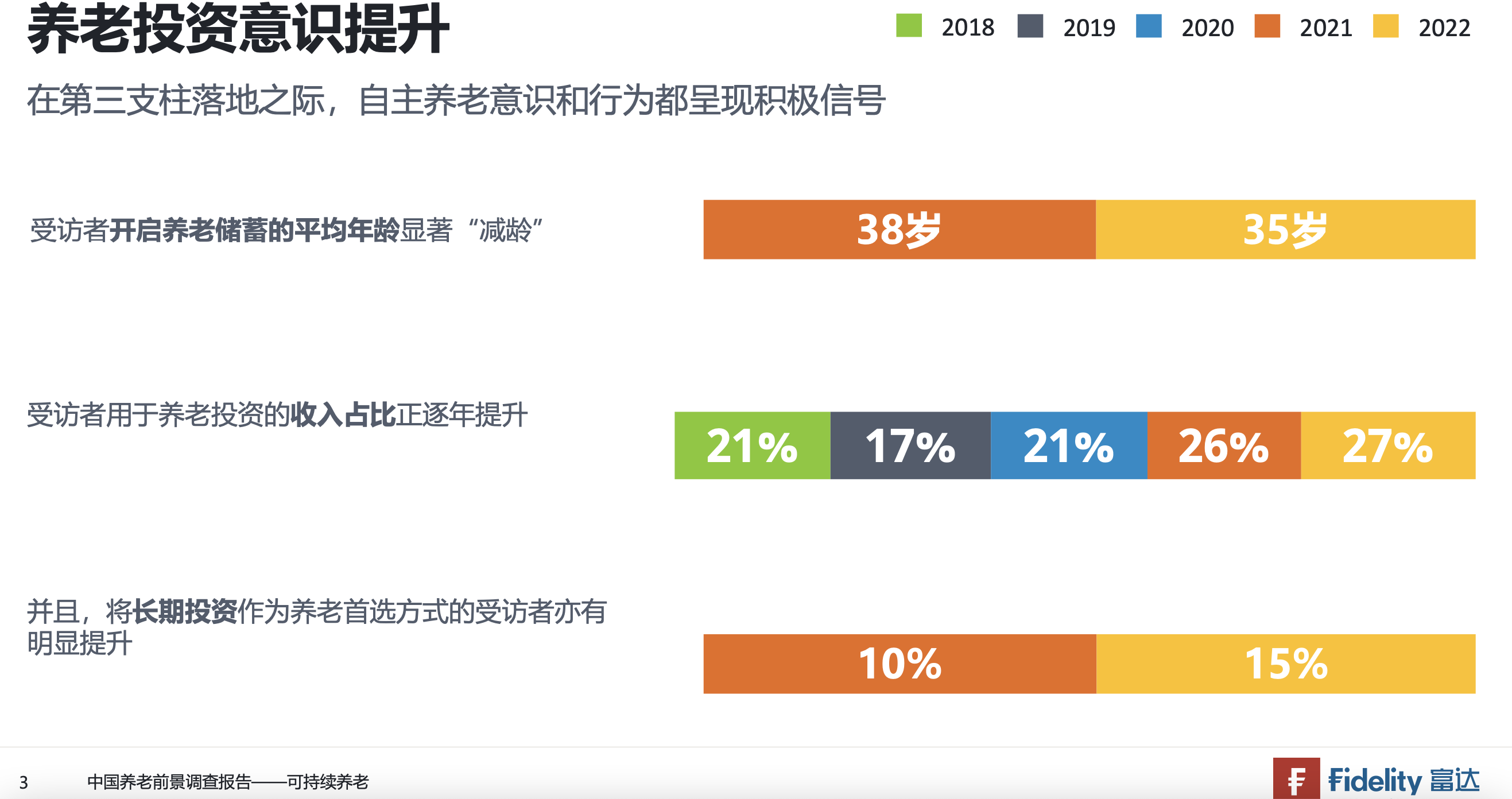

一份调查报告显示,受访者开始进行养老储蓄的平均年龄显著下降,从38岁提前到了35岁。

11月15日,富达国际与蚂蚁财富发布2022年《中国养老前景调查报告》。调查结果显示,在今年中国养老第三支柱政策落地之际,受访者的养老规划意识和行为都继续呈现积极改善;但随着调查将视野转向养老金提取和再投资,报告显示人们并未将养老储备看作一个跨越全生命周期的持续过程,对退休后养老投资的认识普遍不足。

《中国养老前景调查报告》已连续发布五年,于2018至2022年期间调查访问人数累计超过17万,2022年受访人数超过1万。

11月4日,证监会表示,为推进多层次、多支柱养老保险体系建设,规范个人养老金投资基金业务,正式公布《个人养老金投资公开募集证券投资基金业务管理暂行规定》,并自公布之日起施行。

在第三支柱发展进一步提速的背景下,今年的调查报告出现了三个新的特征。

一是受访者开始进行养老储蓄的平均年龄显著下降,从38岁提前到了35岁。二是,养老储蓄占收入的比例达到27%,连续三年呈上升趋势,特别是中国年轻一代(18-34岁)这一部分人群里,平均每个月用于养老投资的金额已经达到了1940元,去年这一数字为1624元。与此同时,民众的观念开始从储蓄养老逐渐向投资养老转变,认同长期投资理念并将其作为养老首选投资方式的受访者比例从去年的10%上升至15%。

调查显示,人们对于退休前的养老规划有了更深的认识,但退休后的养老投资对于大多数人仍然是个较为陌生的领域。

超半数受访者表示他们对退休后如何投资不甚了解。近六成表示他们会将基本养老保险和现金存款作为退休后的首要收入来源,仅少数选择继续主动投资。

与此同时,今年的报告开始关注退休后的养老金提取和再投资问题。五年以来,受访者以基本养老保险和现金作为退休后主要收入来源的趋势还未完全转变,人们尚未充分认识到退休后持续进行养老投资的重要性。不过,在已经持有养老目标基金的受访者中,已有37%表示有意愿退休后继续持有。

“伴随中国第三支柱的蓬勃发展和政策落地,我们看到受访者的养老储备意识逐年提升。今年的报告也分享了一个重要理念,即退休后的可持续养老投资,我们希望借此提醒投资者,‘退休’仅仅代表开启了一个新的人生阶段,养老投资应该是覆盖全生命周期的。”富达国际中国区董事总经理黄小薏表示,“我们非常看好中国第三支柱的发展机遇,作为全球养老金管理领域的专业领军机构,我们将依托于我们在中国市场推出的养老子品牌富达蔚然,继续深化投资者教育工作,与时俱进,陪伴中国投资者,致力于帮助他们做好适配不同的人生阶段的全生命周期养老规划。”